AI存储芯片深度:HBM成为GPU芯片主流内存解决方案算力+AI服务器存储倍增

时间: 2024-02-13 22:35:15 | 作者: 企鹅电竞在线直播官网

原标题:AI存储芯片深度:HBM成为GPU芯片主流内存解决方案,算力+AI服务器存储倍增

今天分享的是人工智能AI存储芯片研究报告:《存储行业深度报告:周期弹性将现,“算力+”拓展边际空间》。(报告出品方:中银国际)

存储芯片隶属于半导体大类中集成电路的范畴。半导体可分为分离器件、光电子、传感器和集成电路四大类。其中,集成电路是半导体中占比最高的产品类型,2022年其市场规模达4799.88亿美元,约占整个半导体市场规模的82.74%,集成电路包括模拟芯片、微处理器芯片、逻辑芯片和存储芯片等四种类型芯片。

存储芯片(MemoryChip)是一种用于数据存储和读取的电子器件,其由一系列存储单元组成,每个存储单元可以存储一个或多个比特的数据。存储芯片包括一旦断电储存的数据就会丢失的易失性存储(RAM),以及断电后不影响保存数据的非易失性存储(ROM)。其中,RAM按照要不要刷新分为SRAM和DRAM(需要刷新),DRAM按应用场景的不同分为DDR以及LPDDR;ROM芯片中最常见的是Flash,其按照不同的存储结构分为基于页的NANDFlash以及基于字节的NORFlash,NANDFlash按应用场景不同又分为嵌入式存储、固态硬盘SSD以及移动存储等。DRAM、NAND是目前全球最主要的存储器,根据ICInsights的多个方面数据显示,2021年全球DRAM\NAND\NOR营收占比分别为56%\41%\2%。

目前存储芯片被大范围的应用于各种电子设备和系统中,例如个人电脑、智能手机、数码相机、游戏机、汽车电子、物联网设备等。

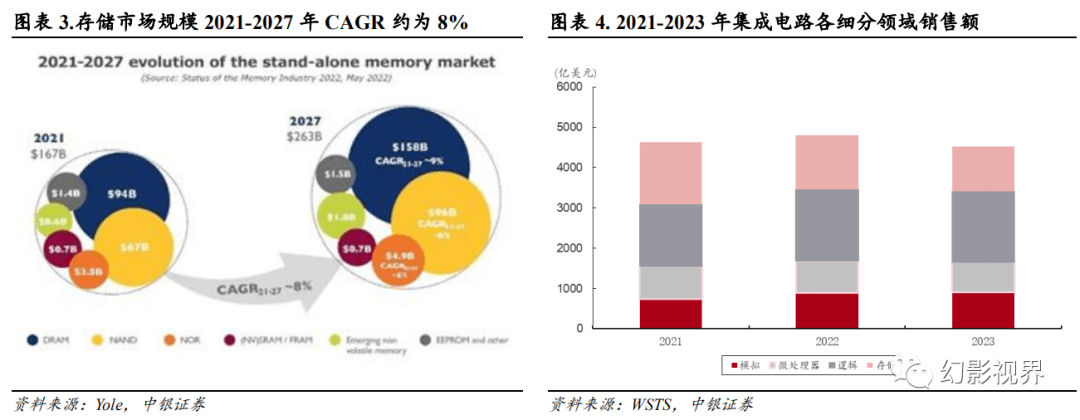

存储芯片在集成电路中占比较高。根据WSTS数据,2021、2022年,存储芯片在集成电路销售额中占比33.23%、28.00%,同时预测2023年全年集成电路销售额将达到4530.41亿美元,其中存储产品销售额达1116.24亿美元,占比24.64%,在半导体市场遇冷的大环境下,仍旧占比较高。据Yole预测数据,存储21-27年CAGR达到8%,至2027年,存储市场规模有望达到2630亿美元。

自2017年开始,全球智能手机开始呈现下降趋势,经济疲软和通货膨胀等后疫情宏观因素使得消费复苏不如预期,IDC预测2023年全球智能手机出货量将下降3.2%。但同时IDC也释放出积极信号,全球智能手机市场将有望于2024年实现良好复苏,预计出货量将增长6%,未来4年市场也将呈持续增长趋势。

笔电市场在经过几季度的低迷后有望立即反弹。根据TrendForce数据,全球笔电市场将于23Q2实现快速复苏并持续增长,23Q2全球笔电出货量将达40.5百万台,同比增长15.7%,到23Q4出货量将增长到44.7百万台。我们大家都认为,笔电市场的复苏或将带动其余品类的消费电子科技类产品景气度上行,从而多重需求驱动存储芯片市场的增长。同时,笔电代工厂广达受惠于笔电需求转好的季底拉货效应展现强大动能,6月营收破900亿元新台币大关,纬创、英业达业绩6月营收也同比走高。

全球服务器出货量过去十年一直呈现增长趋势,由于宏观经济因素,IDC预计2023出货量增速将下滑,2024年有望重回稳健增长轨道。同时,行业整体呈现出AI服务器等高算力型号渗透率增长超过传统型号的趋势,预计2023-2026年AI服务器渗透率CAGR将达到26.05%,且由于AI服务器对软硬件要求高,对上游部件价值量起到的增长作用将远超传统服务器。

目前我国的半导体产业正蒸蒸日上,但仍有一些卡脖子的环节,如产业链上游的半导体设备(如光刻机)与原材料(如湿化学品)、晶圆制造以及芯片设计环节,在芯片设计中存储芯片产业链便是目前国家布局半导体行业中需要着重攻克的领域。

半导体产业链存储芯片行业产业链上游参与者为原材料供应商与设备供应商;行业中游为存储芯片制造商,主要负责存储芯片的设计、制造和销售。芯片具有较高技术壁垒,当前全球存储芯片市场被韩国、日本、美国企业所占据;行业产业链下游参与者为消费电子、信息通信、高新科技技术和汽车电子等应用领域内的企业。

存储芯片行业属于技术密集型产业,中国存储芯片行业起步晚,缺乏技术经验累积。虽然中国本土长江存储、合肥长鑫等存储芯片企业已逐步完善NAND和DRAM产业布局,技术已追赶上国际巨头并进行规模量产,但也有部分等细致划分领域仍处于投产初期,尚未实现产品的规模量产。与国外存储芯片制造商相比,中国存储芯片技术基础薄弱为制约行业发展的主要因素。

AI大模型伴随自身参数的爆发增长持续迭代升级,AI服务器深度受益于AI大模型的参数增长。2023年3月15日,OpenAI发布了ChatGPT的最新版本——GPT4模型,揭开了第四次科技革命——“智能时代”序幕,人类进入AI大模型时代。而目前大模型升级的趋势之一即是参数量的飙升。大模型的参数规模越大,意味着算力负担越重,而AI服务器则是算力的核心。TrendForce不断上修AI服务器出货量,预计2023年AI服务器(包含搭载GPU、FPGA、ASIC等)出货量近120万台,年增38.4%,占整体服务器出货量近9%,至2026年将占15%,同步上修2022~2026年AI服务器出货量年复合成长率至22%。我们大家都认为AI创新引发的算力“军备竞赛”将推动AI服务器超预期渗透。

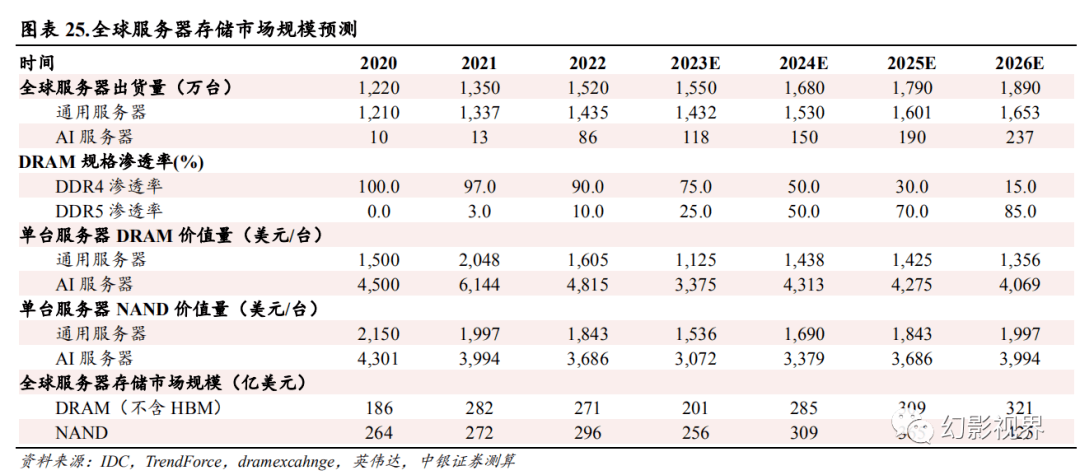

大模型参数及训练数据量的增长对显存容量有更高的要求。更多的参数量不但可以提高模型的 表现能力,也代表着需要大容量、高速的存储支持。存储芯片巨头美光于 FY24Q2 法说会表示, 一台人工智能服务器 DRAM 使用量是普通服务器的 6-8 倍,NAND 是普通服务器的 3 倍。根据 我们的预测,2026 年服务器 DRAM(不含 HBM)市场规模有望达 321 亿美元,NAND 市场规 模有望达 425 亿美元。

针对AI服务器的高性能要求,更强大的内存——DDR5需求也随之提升。与DDR4相比,DDR5具备更高速度、更大容量与更低能耗等特点。DDR5内存的最高传输速率达6.4Gbps,比DDR4内存提升了一倍。与根据Semiconductor资料显示,DDR产品总体呈现电源电压值越来越小、数据传输速率急速增长、芯片密度慢慢的变大的趋势。

内存接口芯片是服务器内存模组的核心逻辑器件,作为服务器CPU存取内存数据的必由通路,其最大的作用是提升内存数据访问的速度及稳定性,满足服务器CPU对内存模组日渐增长的高性能及大容量需求;内存接口芯片认证、技术壁垒高,行业格局高度集中,有研发周期长,更新迭代快的特点。自DDR4开始,行业主要参与者仅剩澜起、瑞萨(IDT)、Rambus三家,2020年三家全球市占率分别为44%、36%、20%。

随着DDR内存技术向DDR5世代切换,内存接口芯片的用量也在增加。以国内龙头澜起科技为例,其在业界率先试产DDR5第二子代RCD芯片,发布业界首款DDR5第三子代RCD芯片工程样片及DDR5第一子代CKD芯片工程样片。目前,澜起DDR4及DDR5内存接口芯片已成功进入国际主流内存、服务器和云计算领域,并占据全球市场的重要份额。

英特尔(Intel)和超威(AMD)支持DDR5新平台推出后,服务器DDR5RDIMM又出现了PMIC匹配性问题,使得DDR5的需求不能快速提升,新平台的推出仍受阻,而目前DRAM原厂和PMIC厂商均已着手处理。我们大家都认为尽管短期原厂DDR5供应受阻,价格下降趋势放缓影响渗透提升,但由于PMIC供应厂商较多,切换及适配不会成为DDR5渗透率提升瓶颈。我们预估,服务器DDR5渗透率有望于今年底达到25%,在2026年达到85%,AI服务器的加速发展以及PMIC良率问题逐步得到解决,DDR5渗透率有望逐步攀升,内存接口芯片供应商有望深度受益本次升级浪潮。

存算一体有助于从根本解决“存储墙”问题。从早期开始,冯·诺依曼理论就是计算机系统架构的核心,而随着AI的持续发展,算力的上涨的速度要远大于存储的上涨的速度,这导致冯·诺依曼结构中突出的“存储墙”问题越发严重:

①一是存储带宽问题。由于存储与计算单元分离,所以就一定要通过总线不断从存储与处理器之前传输数据,存储的带宽对计算单元的带宽进行了限制,从而对AI算力的效率提升较低;

②二是传输能效问题。从外部处理器到内存之间不断进行数据的搬运,搬运时间往往是运算时间的成百上千倍,产生的无用能耗过多,而这也导致计算卡的算力提升受到限制。

为了解决“存储墙问题”,存算一体的概念再一次被提出。存算一体是指拉进计算单元与存储之间的传输距离,按距离的远近可大致分为近存计算,存内处理,存内计算三类。

近存计算(PNM):将存储芯片与计算单元芯片通过封装等方式来进行集成。近存计算仅仅降低了数据传输的成本,存储芯片和计算单元芯片仍旧相互独立。近存计算的代表模式有HBM(3DHighBandwidthMemory)模式,HBM技术将多个存储Die通过TSV(硅通孔)垂直堆叠来提升存储容量,并基于硅中介板(Interposer)的高速接口与计算单元芯片(GPU/CPU/SOCDie)互联,最终具有更高的I/O数量、可达1024位的显存位宽、更低的功耗与更小的外形等优势。

存内处理(PIM):存储芯片上同时集成存储与计算的能力,此时存储芯片和计算单元芯片已合二为一,但存内处理的本质仍是存储能力与计算能力的分离,存储器内具有的独立计算单元负责进行计算操作,提供大吞吐低延迟片上解决能力。相比近存计算,存储单元与计算单元的距离更近,进一步缓解“存储墙”的问题。存内处理的代表模式为在内存(DRAM)芯片中实现部分数据处理,较为典型的产品形态为HBM-PIM和PIM-DIMM。

存内计算(CIM):存储芯片内不再区分存储单元和计算单元,利用不一样的存储介质(SRAM、Flash、RRAM、MRAM等)的物理特性,对存储芯片的电路重新设计使其同时具备计算和存储能力,通过在内部存储中添加计算逻辑,真正让存储单元和计算单元二者合为一体。存内计算与近存计算、存内处理相比,数据传输路径最短,传输能耗最低,从而计算能效能得到数量级的提升。存内计算的代表模式为卷积神经网络(CNN)与循环神经网络(RNN)。目前存内计算还存在着新型存储器件成熟度较低、电路设计难度较大、计算精度将受到模拟计算低信噪比的影响、整体产业链的生态不完备等问题,因此虽然存内计算可以从根源上解决“存储墙”的缺陷,但目前主流解决方案仍是以HBM为代表的近存计算技术,存内计算则是未来坚定的发展方向。

AI 加快速度进行发展推动存算一体技术的研发创新。AI 引发的高算力需求驱动存算一体技术的持续创新, 存算一体在智能家居、智慧交通、数据中心、可穿戴设备和各类智慧终端的应用增长空间较大。 在此驱动下,许多国产企业投入存算一体的研发中来:后摩智能推出鸿途 H30 ,其 AI 物理算力最 高能够达到 256TOPS,同时功耗仅约为 35W,跟国际龙头 254TOPS 的虚拟算力相比,鸿途 H30 的 性能翻倍,同时功耗仅约为其一半,效率大幅度的提高;苹芯科技推出 PIMCHIP-S200,其采用全数字 化设计,不仅保障精度,也保证了能效性的领先。

目前GPU主流存储方案主要分GDDR方案与HBM方案两种,其中GDDR方案在SoC周围有大量外设,该方案主要通过从GDDR5升级为GDDR6提高带宽,但GDDR如果要增加1GB的带宽将会带来更多的功耗,因此不利于系统性能提升;而HBM方案作为近存计算的典型技术,能改善存算分离导致的“存储墙”问题,即存储单元的带宽问题、存储单元与计算单元键数据传输的能效问题,并且HBM方案中存储Die的垂直堆叠也增大了容量,由此HBM技术完美契合当前GPU对更多的内存、更高的带宽的刚性需求。

英伟达DGXGH200的发布则更代表了当前对存力需求的迫切。DGXGH200共链接256个GraceHopper超级芯片,可提供1exaflop的性能、具有144TB的共享内存,GH200单卡配备了480GBLPDDR5内存及96GB的HBM显存,而上一代DGXH100服务器中,平均单颗H100芯片对应256GB内存,以及80GB的HBM。二者对比,GH200方案的存储器价值量有显著提升。

除HBM外,CXL(ComputeExpressLink,计算快速链接)技术亦备受市场关注。CXL是一种全新的互联技术标准,其带来的DRAM池化技术能大大节约数据中心的建设成本,同时也将大大带动DRAM的用量。节约下来的成本将会大多数都用在对DRAM的采购,TB级别的DRAM将会在更多通用性服务器中普遍的使用。我们大家都认为随着整体出货量持续增长,以及未来AI模型逐渐复杂化趋势下,算力推动存力逻辑进一步兑现,服务器DRAM、固态硬盘用量激增,存储器相关厂商均有望受益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

热线:15206181866